bedeutet bis zu 85 % höhere Kapitalauszahlung durch provisionsfreie Nettotarife

Kostenfreies Erstgespräch buchen

Die drei häufigsten Fehler der Altersvorsorge:

Private Lebens- oder Rentenversicherungen auf Provisionsbasis abzuschliessen, bevor nicht verglichen wurde mit provisionsfreien Nettotarifen. Bei Provisionstarifen wären meine Verluste frühestens nach 9 Jahren auf Null

Meide kostenintensive Altersversorgungsprodukte wie die Pest, sonst gehen bis zu 30 % Kosten monatlich in Abzug von deinem Zahlbeitrag !

Trenne Risikoabsicherungen wie BU-, Pflege-, Unfallversicherungen von Altersversorgungs-Anlagen, damit du flexibel bleibst bei der Auswahl und Austausch von Anlage-Fonds

Mache aus der Altersvorsorge jetzt deine persönliche Altersvorfreude!

Vergleiche hier und jetzt wie du mit provisionsfreien Nettotarifen bis zu 84 % höheres Endkapital erzielen kannst. Warum eine ehrliche Netto-Fondspolice deine Altersversorgung richtig ertragreich macht und Freude bringt.

Kostengünstige und ertragreichere Altersversorgung mit Nettotarifen_Video:

Echte Kundenergebnisse von Netto-Fondspolicen_Stand:11.2024:

Alle Vorteile der Netto-Fondspolice in der Übersicht:

Viele Experten (z.B. Institut für Vorsorge und Finanzplanung ) und Vergleiche belegen diese Vorteile:

Kostenvorteile:

- Keine Abschluss- und keine Vertriebskosten = Netto: Das bedeutet, es sind keinerlei Provisions- oder Vertriebskosten und keine versteckten Kosten in der Netto-Fondspolice enthalten. Dagegen belasten provisionsbasierte Fondspolicen die Kunden durchschnittlich um ca. 8 - 30 % pro Monat, also von 100,- eingezahlten €uro im Monat werden schlimmstenfalls im Schnitt nur 70 €uro monatlich angespart,

- Kick-Backs = Rückerstattung der einzelnen Fondsübervergütungen gehen direkt auf die Kundenkonten, und nicht mehr in die Taschen der Vermittler und Versicherer,

- Geringe laufende Kosten für Versicherungsmantel und Verwaltung, ca. 0,5 -0,9 % p.a. je nach Anbieter-Nettotarif und -leistungen (statt 8% - 30% bei Bruttotarifen), keine Stornogebühren,

- Keine versteckten Kosten,

- 100 % abgeltungssteuerfreie Fondsüberschüsse während der Fondspolicen-Ansparphase. Steuerfreier Kapitalaufbau, Steuerfreiheit bei Fondswechseln

Steuerfreier Kapitalaufbau, Steuerfreiheit bei Fondswechseln

Bei direkten Fondsdepots ohne Versicherungsmantel werden bekanntlich jährliche Steuer-Vorabpauschalen von den Depotbanken berechnet, aus Fondsgewinnen und -dividenden und direkt vom Fondsdepotguthaben des Depotinhabers (Anlegers) abgezogen und an das jeweils zuständige Finanzamt übewiesesen, nach Berücksichtigung einer Teilfreistellung.

Dagegen sind bei Fondsanlagen mit Versicherungsschutzmantel (Fondspolicen) keine Vorabpauschalen fällig. Dies führt zu erheblichen Steuer- und Zinseszinsvorteilen im Laufe der Anlagejahre gegenüber den reinen Fondsdepots, da mehr Kapital länger im Investment arbeiten kann. Du kannst diese Steuer- und Renditevorteile direkt selbst in unserem Vergleichsrechner von Fondsdepot versus Fondspolice selbst schnell ermitteln.

Große Flexibilität:

- Sehr flexible, jederzeitige Kapitalauszahlungs- und zuzahlungsmöglichkeiten,

- bis zu 12 Fonds-Switches (Fondsänderungen) und -Shifts (prozentuale Änderungen) pro Jahr kostenfrei,

- jederzeitige Kapitalverfügbarkeit, da es Sicherungsvermögen des Kunden ist.

Hohe Sicherheit, Beitragsfreistellung und Beitragsfortzahlung für Kunden durch die Versicherung:

- Garantie auf Erhalt der eingezahlten Beiträge oder auch wählbar ohne Garantien mit mehr Ertrag.

- Im Falle von Berufsunfähigkeit (BU) zahlst du keine Beiträge mehr bei Einschluss der BUZ-Mitversicherung und zwar so lange deine BU besteht. Deine Beiträge werden von deiner Fondsversicherung für dich so lange weiterbezahlt.

- Kein Insolvenzrisiko, da das gesamte Fondskapital der Kunden im Sicherungsvermögen der Fondsversicherung gemäß § 125 VAG gesichert ist.

Rendite:

- Gute Renditechancen in Indexfonds (ETF) aufgrund geringer Kosten von nur 0,01 % - 0,5 % p.a. (statt bis zu 5 % bei aktiv gemanagten Aktienfonds) und der von Experten empfohlenen weltweiten Streuung.

- Ab 50,- € Monatssparrate können bis zu fünf oder zehn der besten ETF-Fonds in dein Kundenportfolio gewählt werden. Das entspricht ca. 350 - 2000 verschiedenen Sachwert-/Unternehmensbeteiligungen der größten und aufstrebendsten Unternehmen der Welt,

- Historische Indizes-Charts über 10 bis 35 Jahre Laufzeit belegen durchschnittliche Renditen von ca. 5 - 9 % pro Jahr nach Kosten.

- Die Portfolios unseres Anlagpartners belegen TOP 1- 5 Positionen, und das jährlich in den letzten 15 Jahren, unter 400 deutschen Vermögensverwaltern.

Steuervorteile:

- steuerfreie Auszahlung im Todes- und/oder Erbschaftsfall

- Nutzung der geringeren Ertragsanteilsbesteuerung bei lebenslangen Rentenzahlungen

- Nutzung des Halbeinkünfteverfahrens bei Gesamtkapitalauszahlung (ab12 J. Laufzeit und ab 62.Lj.), d.h. es werden nur die Hälfte (50%) der erwirtschafteten Erträge besteuert, zu dem im Rentenalter günstigen Einkommenssteuersatz. Im Gegensatz zum reinen ETF-Depot, das dann voll versteuert werden muß und während der Anlagezeit laufende Abgeltungsteuer + Soli+KiSt. an das Finanzamt direkt überwiesen werden.

- Abgeltungssteuer-Vorteil auf die Fondserträge und Kursgewinne für die Fondspolice.

Praktische Handhabung:

- tägliche Kapitalverfügbarkeit, da Sicherungsvermögen des Kunden,

- das bedeutet kein Versicherer-Insolvenzrisiko für die Kunden und deren Fondsguthaben,

- Kapitaleinzahlungen und -entnahmen jederzeit möglich,

- Viele Fonds, inklusive vieler ETF´s - Indexfonds auswählbar,

- bereits bestehende Fondsdepots können in die neue Netto-Police übertragen werden,

- Option zur Einschaltung verschiedener Vermögensverwaltungsstrategien.

Ertrags-Vergleich zwischen Netto-Fondspolice und Direkt-Fondsanlage schnell berechnet:

Wähle dazu unter "Tarifmodell" den Tarif "H" für Honorartarif und unter "Fonds/Portfolio" den "iShares Core MSCI World UCITS ETF"

Vorteile von Netto-Fondpolice gegenüber Direkt-Fondsanlage:

Sofort-Ergebnis im Vergleich

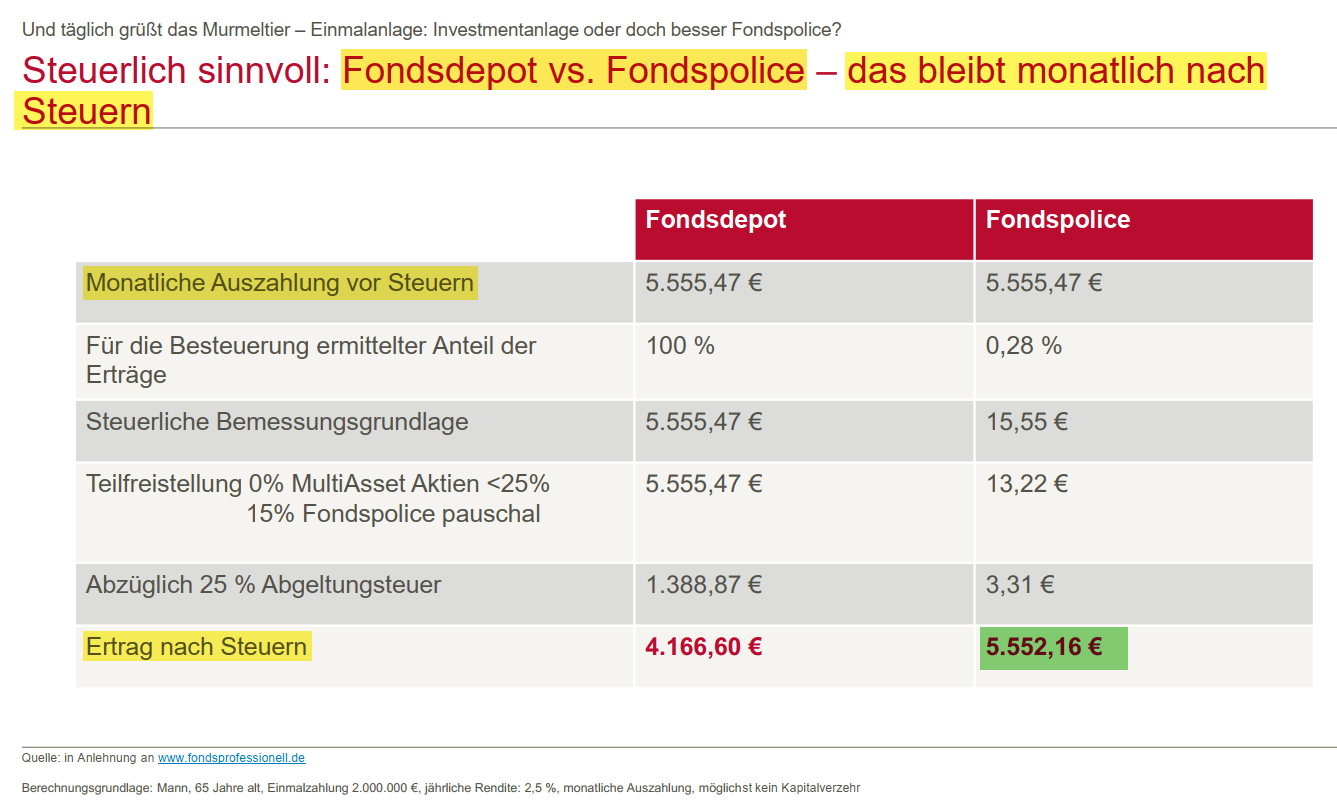

Fondsdepot versus Fondspolice: Monatlicher Auszahlungsunterschied nach Steuern_ein Beispiel:

Meine staatliche Rente, reicht die wirklich ?

Meine wahre Rente nach allen Abzügen auf einen Blick:

"Wer versagt sich vorzubereiten, bereitet sein Versagen vor." (Benjamin Franklin)

Unabhängiger Honorar-Finanzanlageberater ist persönlich im Freiburger Büro und per Videocall für dich da

Unabhängige FinanzDienste Letsch

Kartäuserstr.49 | 79102 Freiburg i.Br.

0761 382011

info@ufd-online.de